Khách hàng khiếu nại, tố cáo về bảo hiểm nhân thọ bán tại ngân hàng – Ảnh: BÔNG MAI

Với tỉ lệ hủy hợp đồng bảo hiểm nhân thọ bán qua ngân hàng sau năm thứ nhất tại một số công ty bảo hiểm nhân thọ cao ngất ngưởng, hàng ngàn tỉ đồng của người dân đã bị mất trắng, ngay giữa lúc kinh tế khó khăn.

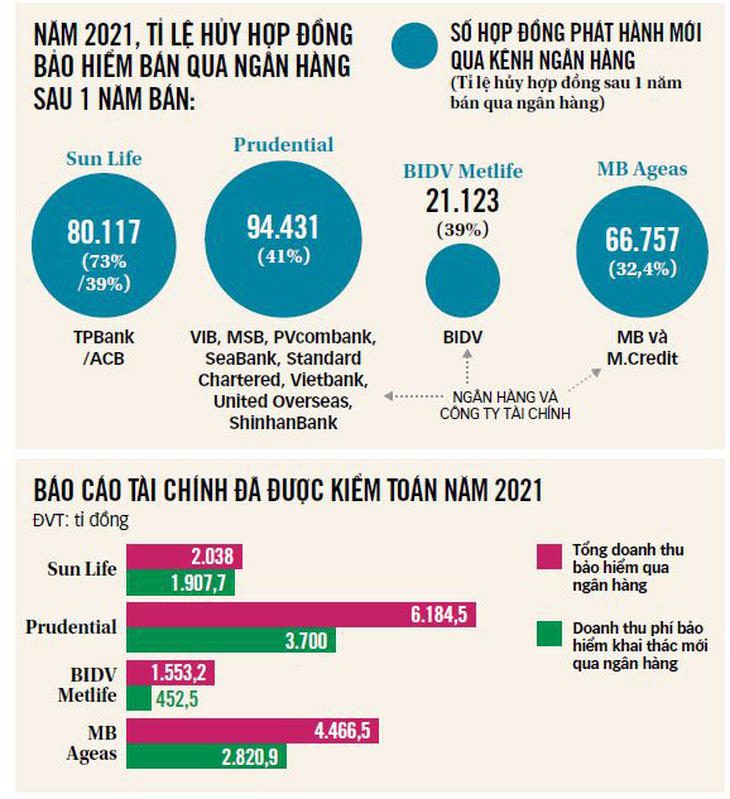

Theo kết luận thanh tra, việc bán bảo hiểm qua các ngân hàng trong năm 2021 của bốn doanh nghiệp bảo hiểm nhân thọ gồm BIDV Metlife, Prudential, Sun Life VN và MB Ageas, vừa được Bộ Tài chính công bố, tỉ lệ hợp đồng bị hủy chỉ sau năm thứ nhất rất cao: thấp nhất là 32,4% và cao nhất lên tới 73%.

Trong năm nay, Bộ Tài chính dự kiến sẽ tiếp tục thanh tra, kiểm tra chuyên đề bán bảo hiểm nhân thọ qua ngân hàng đối với 10 doanh nghiệp bảo hiểm, tỉ lệ hủy hợp đồng có thể còn khủng hơn.

“Phí bôi trơn” khi vay ngân hàng?

Khi dịch COVID-19 bùng phát mạnh vào năm 2021, nhiều người dân và cả doanh nghiệp rơi vào cảnh khốn đốn, phải lụy ngân hàng để có vốn hoạt động. Và đây cũng là năm mà doanh thu bảo hiểm nhân thọ bán qua ngân hàng tăng nóng với doanh thu phí hơn 159.400 tỉ đồng, tăng 22% so với năm trước đó.

Như Tuổi Trẻ từng điều tra, hàng loạt khách vay đã bị nhân viên các ngân hàng ép mua bảo hiểm nhân thọ, nếu không sẽ không được giải ngân.

Do quá cần tiền, nhiều khách vay chấp nhận bỏ ra một khoản để mua bảo hiểm nhân thọ và xem đây như là một loại “phí bôi trơn” để được ngân hàng giải ngân khoản vay, thay vì mua bảo hiểm nhân thọ theo nhu cầu.

Và trong thực tế, như kết luận thanh tra vừa được Bộ Tài chính công bố, tỉ lệ hủy hợp đồng mua bảo hiểm qua ngân hàng chỉ sau một năm rất cao: thấp nhất là 32,4% và cao nhất lên tới 73%.

Cụ thể, 80.100 hợp đồng bảo hiểm nhân thọ được Công ty Sunlife bán qua TPBank và ACB trong năm, nhưng có đến 73% số hợp đồng bảo hiểm bán qua TPBank bị hủy chỉ sau năm đầu tiên, với ACB là 39%. Prudential có đến 38.700 hợp đồng bảo hiểm bán qua các ngân hàng (41%) bị hủy và mất hiệu lực sau năm thứ nhất.

Theo quy định của các công ty bảo hiểm, nếu hủy hợp đồng trước hạn (năm thứ nhất đến năm thứ ba), khách hàng sẽ bị mất trắng toàn bộ số phí bảo hiểm đã đóng.

Trong khi khách vay mất trắng hàng ngàn tỉ đồng, không chỉ các công ty bảo hiểm nhân thọ hưởng lợi mà các ngân hàng cũng bỏ túi số tiền khủng.

Theo Bộ Tài chính, đến cuối năm 2021, Sun Life VN đã trả chi phí hỗ trợ ban đầu, phí hợp tác cho TPB và ACB với tổng số tiền lên tới 10.300 tỉ đồng. Cũng trong năm 2021, Prudential đã trả cho các đại lý là các ngân hàng hơn 1.972 tỉ đồng.

Trong khi đó, dù kinh tế đang gặp nhiều khó khăn, niềm tin vào bảo hiểm nhân thọ suy giảm, nhưng theo Tổng cục Thống kê, tổng doanh thu phí bảo hiểm nhân thọ (bao gồm kênh đại lý cá nhân, kênh đại lý tổ chức – bán qua ngân hàng…) ước đạt 81.400 tỉ đồng trong nửa đầu năm 2023, chỉ giảm nhẹ 4% so với cùng kỳ năm trước.

Và theo dữ liệu từ Hiệp hội Bảo hiểm Việt Nam (IAV), gần 1 triệu hợp đồng bảo hiểm nhân thọ được phân phối qua kênh ngân hàng trong năm 2022, với doanh số đạt hơn 23.300 tỉ đồng, chiếm 46% tổng doanh số khai thác mới.

Nguồn: Bộ Tài chính – Dữ liệu: LÊ THANH – Đồ họa: T.ĐẠT

Phải cấm bán bảo hiểm nhân thọ qua ngân hàng?

Trao đổi với chúng tôi, chuyên gia kinh tế Trần Nguyên Đán (Hội Luật gia Việt Nam) cho rằng cần thanh tra toàn diện thị trường bảo hiểm nhân thọ, trong đó tập trung vào hoạt động bán bảo hiểm qua kênh ngân hàng.

“Cần xem xét lại toàn bộ quy trình bán bảo hiểm qua ngân hàng. Không chỉ thu thập dữ liệu của ngân hàng và công ty bảo hiểm mà phải phỏng vấn các khách hàng. Đặc biệt, nên lưu ý tới những khách hàng có hợp đồng bảo hiểm nhân thọ trong thời gian giải ngân khoản vay hoặc trong vòng một tháng tất toán sổ tiết kiệm”, ông Đán đề xuất.

Cũng theo ông Đán, để thị trường phát triển minh bạch và bền vững, cần siết chặt hoạt động bán bảo hiểm nhân thọ qua ngân hàng. Đối với những ngân hàng có tỉ lệ hủy và mất hiệu lực trên 50%, cần cấm bán bảo hiểm nhân thọ trong 1-2 năm rồi mới xem xét tiếp.

Với những ngân hàng có tỉ lệ hủy và mất hiệu lực từ 30% trở lên, không cho tăng trưởng phí bảo hiểm, đến khi tỉ lệ được cải thiện. “Nếu ngân hàng nào ép khách hàng mua bảo hiểm mà Bộ Tài chính vẫn cho bán tức là đang đồng lõa với bên làm bậy”, ông Đán nói.

Một chuyên gia ngân hàng cũng cho rằng về mặt tín dụng, ngân hàng đã nắm trong tay tài sản thế chấp của người đi vay nên bảo hiểm nhân thọ không phải là điều kiện bắt buộc. Việc cho vay phải dựa trên khả năng trả nợ, phương án sử dụng vốn vay và uy tín lịch sử tín dụng của người đi vay.

“Nếu ưu tiên cho vay dựa trên việc mua mới bảo hiểm nhân thọ là vô trách nhiệm với người gửi tiền. Bởi ngân hàng được lợi nhuận từ việc bán bảo hiểm, không chia bất kỳ đồng nào mà còn đặt rủi ro lên người gửi tiền”, vị này nói.

Cũng theo vị này, Ngân hàng Nhà nước cũng cần phải xem lại quy trình thẩm định cấp tín dụng cho khách vay.

Việc giới thiệu bảo hiểm nhân thọ phải diễn ra ngay từ đầu, không thể để khách hàng mất thời gian dài làm hồ sơ, sao kê, thế chấp…, đến khi chuẩn bị được giải ngân lại bị chào mua bảo hiểm, không mua không được giải ngân, khiến khách hàng cảm thấy bị dồn vào thế phải mua bảo hiểm.

Do vậy, Bộ Tài chính và Ngân hàng Nhà nước cần lập website chuyên cập nhật tiến độ thanh tra, quá trình xử lý khiếu nại về hợp đồng bảo hiểm bị “ép” mua khi vay vốn, khiếu nại bị lừa chuyển từ tiền gửi tiết kiệm sang bảo hiểm nhân thọ… để người dân theo dõi.

“Cũng cần có văn bản quy định rõ hơn về việc như thế nào là ép mua bảo hiểm nhân thọ. Chẳng hạn, đó có thể là những hành vi thể hiện hàm ý chỉ mua bảo hiểm nhân thọ mới được ưu tiên giải ngân khoản vay”, vị này đề xuất.

Cơ quan công an cần vào cuộc điều tra

Theo luật sư Trần Minh Hùng (Đoàn luật sư TP.HCM), thời gian qua nhiều người dân đã gửi đơn tố cáo, khiếu nại liên quan đến hoạt động bán bảo hiểm nhân thọ tại ngân hàng. Và khi người đi vay phải “cắn răng” mua bảo hiểm để được giải ngân khoản vay, tức phải gánh thêm một khoản nợ, những người gửi tiết kiệm bị “hô biến” thành bảo hiểm nhân thọ cũng thiệt hại nặng.

Do đó, theo ông Hùng, Cục Cảnh sát điều tra tội phạm về tham nhũng, kinh tế, buôn lậu thuộc Bộ Công an (C03) cần làm rõ ngân hàng và công ty bảo hiểm liệu có dấu hiệu lừa dối khách hàng hay không, có hành vi gian dối, vi phạm pháp luật không. Nếu có dấu hiệu tội phạm, cần khởi tố vụ án theo đúng quy định. Trong đó, người bị hại cần được bồi thường tương xứng.

Trong thực tế, nhiều người dân tố cáo, khiếu nại rằng đã bị kê khống thu nhập, kê sai nghề nghiệp, thời gian chuyển tiền từ ngân hàng vào công ty bảo hiểm trước cả thời gian ký hợp đồng bảo hiểm, bị giả chữ ký, chưa từng tiếp xúc với người đại lý đứng tên trên hợp đồng bảo hiểm…

Khách hàng tố bị tư vấn mập mờ từ tiền gửi tiết kiệm ở ngân hàng sang bảo hiểm nhân thọ – Ảnh: BÔNG MAI

Đại lý bảo hiểm, nhân viên ngân hàng ký thay bên mua bảo hiểm!

Cũng theo Bộ Tài chính, qua thanh tra chọn mẫu tại Sun Life về triển khai bán bảo hiểm qua ngân hàng, cơ quan này đã phát hiện bốn đại lý bảo hiểm và hai nhân viên ngân hàng ký thay bên mua bảo hiểm trên hồ sơ yêu cầu bảo hiểm lập qua ứng dụng SunSmart và tại biên nhận bàn giao hợp đồng bảo hiểm…

Còn tại Prudental, ba đại lý bảo hiểm cá nhân và ba nhân viên ngân hàng chưa đảm bảo chất lượng tư vấn về sản phẩm bảo hiểm, chưa thu thập chính xác thông tin của khách hàng trong quá trình tư vấn sản phẩm.

Do đó, Bộ Tài chính đã đề nghị tổng giám đốc các công ty bảo hiểm nêu trên rà soát, tăng cường công tác quản lý bán bảo hiểm qua ngân hàng để kiểm soát tình trạng hủy hợp đồng bảo hiểm nhằm đảm bảo quyền lợi của người mua bảo hiểm, an toàn tài chính của doanh nghiệp bảo hiểm.

Bộ Tài chính cũng yêu cầu các doanh nghiệp này rà soát, chấn chỉnh công tác quản lý đại lý bảo hiểm, đảm bảo đại lý bảo hiểm thực hiện đúng quy định pháp luật, của công ty.

Đặc biệt, trong quá trình tiếp nhận, xử lý thông tin, kiến nghị, phản ánh của khách hàng tham gia bảo hiểm, trường hợp phát hiện hành vi vi phạm có dấu hiệu tội phạm phải chuyển ngay hồ sơ, tài liệu đến cơ quan điều tra hoặc viện kiểm sát nhân dân có thẩm quyền để xử lý theo quy định.

LÊ THANH

Nguồn: tuoitre.vn